私の周りの個人事業主(主に現場職人)の方で、消費税免税事業者でいるために売上1000万円を超えないようにしている方が結構います。

消費税免税事業者でいるために売上を抑える事自体は悪い事ではありませんが、結構な割合で消費税免税事業者でなくなった場合(消費税納税事業者になった場合)の、消費税の納税金額を勘違いしている方がいましたので、今回はその件ついて記事を書きたいと思います。

1.消費税納税額の、よくある勘違い!

この前、防水職人のYさんと仕事が一緒になった時の話です。

※Yさんは現在、子方の職人さんを1人抱えています。

Yさん 「子方の職人のNさんは、来年は独立してもらおうと思ってるねん。」

グレカイ「それは何でですか?」

Yさん 「来年もウチにいてもらったら、売上が1000万円超えてしまうから消費税払わなあかんようになるやん。 売上1000万円超えたら、払う税金が一気に100万円近く増えるからな!」

グレカイ「いや、そんなに払わなくていいですよ、納税する消費税は、預かった消費税から支払った消費税を差し引いた額ですよ」

上記のYさんのように、消費税納税事業者になったら消費税10%(業種や品目によっては8%)丸々納めなければいけないと勘違いしている人が結構多いのです。

2.納税する消費税額の計算方法!

売上1000万円を超えて消費税納税事業者になった場合の、消費税の支払い方法は本則課税と、簡易課税がありますが基本的には、

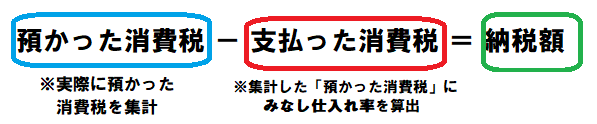

消費税納税額の計算方法

預かった消費税 - 支払った消費税 = 消費税納税額

となっています。

詳しい消費税納税額の計算方法は ↓ の記事をご参照ください。

3.細かい計算が面倒な場合は、簡易課税方式を選択することもできます

消費税の細かい計算が面倒な場合は、簡易課税方式という計算方法を選択する事もできます。

簡易課税の場合は「預かった消費税 」に「みなし仕入れ率」をかけて計算しますので、本則課税で計算するより消費税の計算は、はるかに楽です。

それと、みなし仕入れ率より実際の仕入れ率の方が少ない場合などは、簡易課税方式を選択した方が納税額が安く済む場合もあります。

しかし、簡易課税方式を選択するには、条件があったり、事前申し込みが必要だったりします。

詳しくは ↓ の記事をご参照ください。

4.さいごに

売上が1000万円を超えそうになりましたら、消費税納税額を正しい計算方法でシュミレーションで計算して、消費税納税事業者になってもいいから売上を上げるか、売上を抑えて免税事業者のままでいた方がいいか判断するのがいいかと思います。